https://www.valoraanalitik.com – Esto se sostiene por uno de los principales estudios del sector asegurador en el mundo, el cual realiza el Swiss Re Institute y destaca que las primas de seguro globales continuaron aumentando en 2017, gracias al impulso de mercados emergentes como América Latina y los países asiáticos.

En tanto, las primas de vida en mercados avanzados como EE. UU. o Europa Occidental muestran una clara tendencia a la baja, mientras que en regiones como Latinoamérica aún muestran un gran potencial, encabezada por países como Chile o Brasil han consolidado el segmento de vida por encima de los seguros generales.

Jérôme Haegeli, economista jefe del Grupo Swiss Re, ha comentado sobre el avance de la industria aseguradora que los mercados emergentes se proyectan como su principal soporte de crecimiento ante la desaceleración que se vive en las economías desarrolladas y se vislumbra que “en las siguientes décadas, mercados como India, Indonesia, Brasil, México, Chile, Pakistán, Nigeria o Kenia podrían ganar más importancia”.

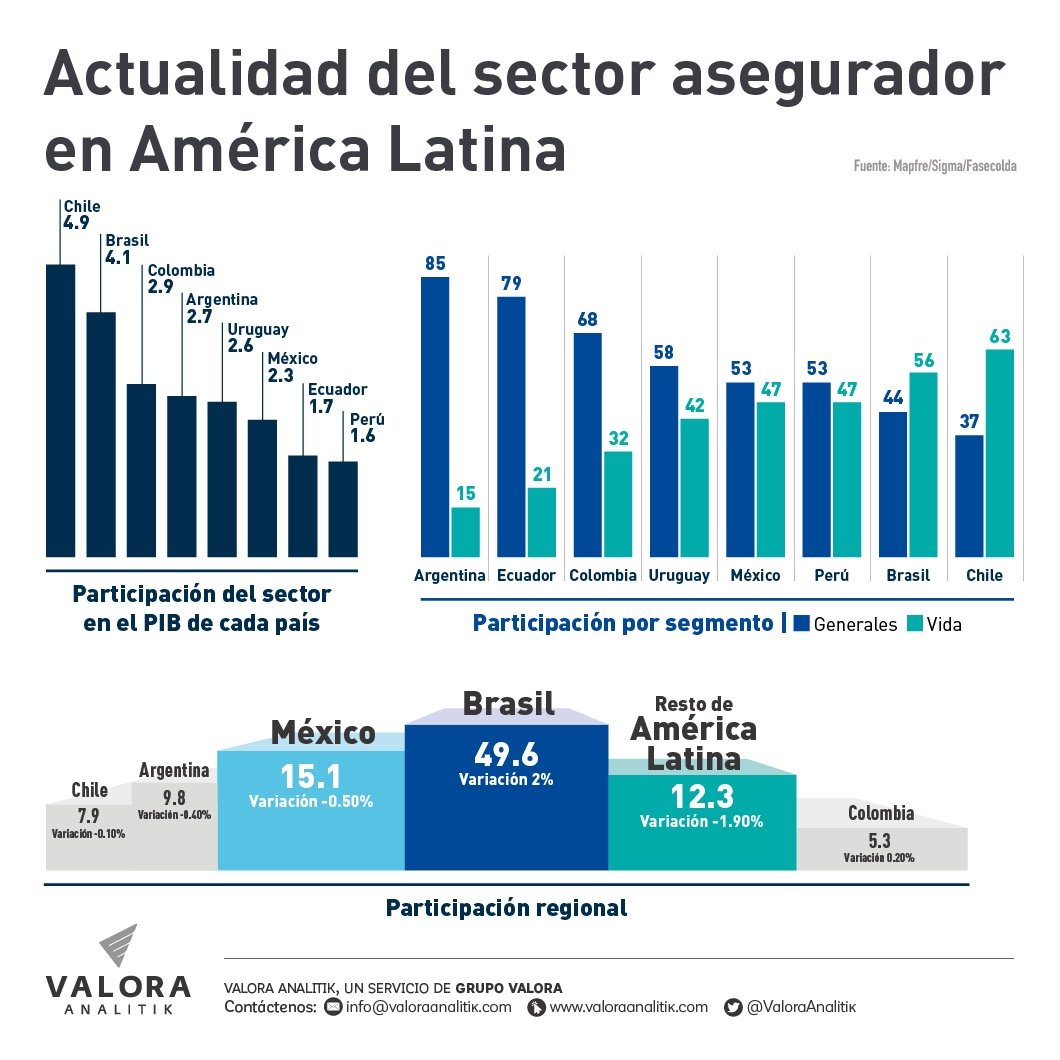

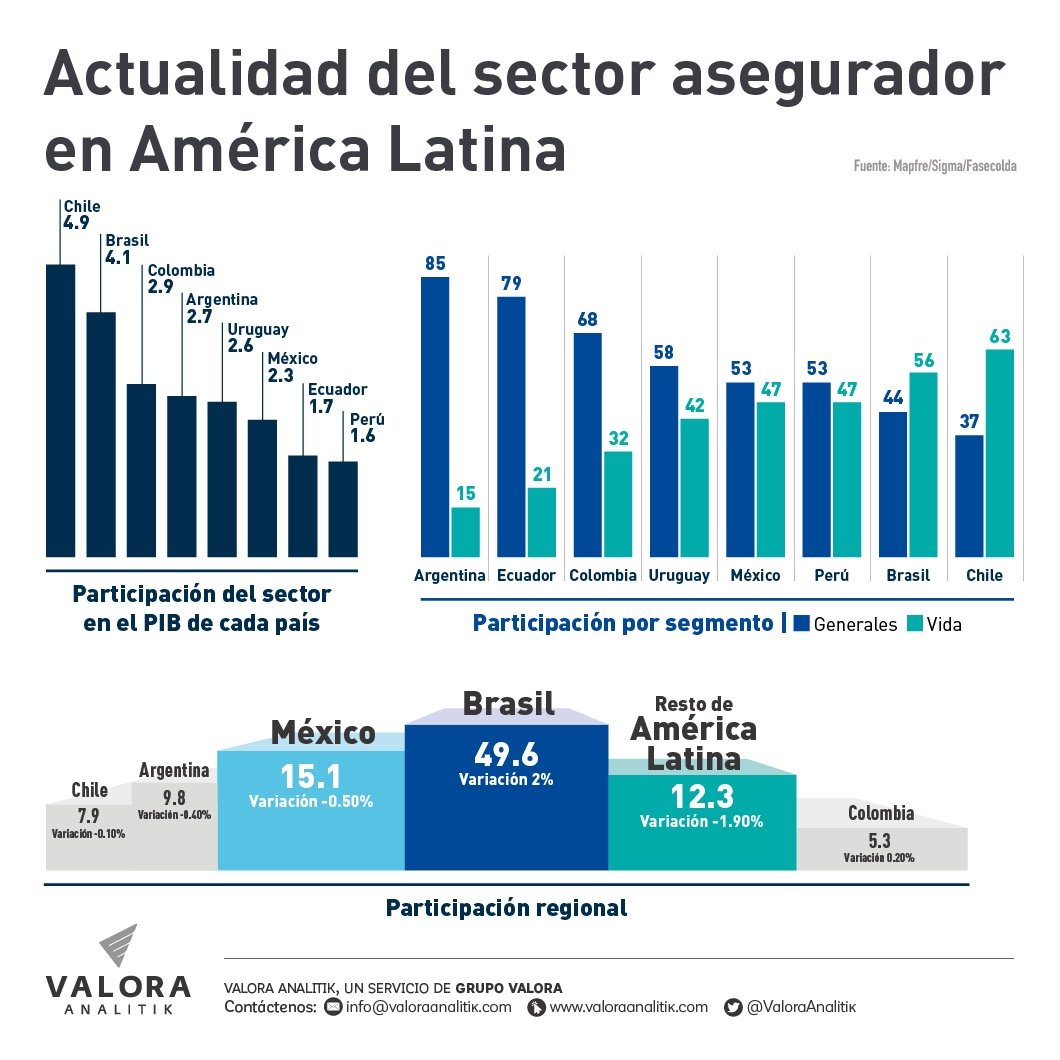

En este sentido, en la región se han consolidado Chile con 4,9%, Brasil con 4,1% y Colombia con 2,9% como los países con mayor participación del sector respecto al PIB. Sin embargo, se está bastante lejos de los topes que alcanzan economías desarrolladas como Corea de Sur, Reino Unido o Japón, en los cuales se llega a 11,6%, 9,6% y 8,6%, respectivamente.

Manuel Aguilera, director general del servicio de estudios de Mapfre, indicó que algunas de las principales razones para que el sector haya tenido un crecimiento tan lento respecto a otras economías, incluyendo emergentes notables como Sudáfrica, China o Emiratos Árabes Unidos, se debe a problemas como frecuentes crisis económicas, desigualdad de ingresos, baja cultura del ahorro y la desconfianza hacia el sector financiero que han impactado a la industria aseguradora.

No obstante, si se compara con 2006, las primas regionales han crecido 1%, mientras que otros mercados desarrollados han decrecido, “revelando que se avanza lento, pero seguro, y aún hay un gran potencial por aprovechar debido al aumento progresivo de los ingresos de la población en la región y una consciencia cada vez más importante de las personas sobre la importancia de tomar algún producto del portafolio de seguros en sus países”, expresó Augusto Méndez, investigador de la Asociación Mexicana de Instituciones de Seguros.

Durante 2017, la industria latinoamericana registró un volumen total de primas cercano a US$159.217 millones, un 8,6% más que el año anterior, según las cifras de Mapfre. En este sentido, destacan las cifras del segmento vida con un aumento de 9%, mientras que los generales revelan un crecimiento de 8,2%, entre los cuales los seguros de automóviles son los más importantes con el 19,2% del total de primas, seguido por salud con el 10,5%.

La buena perspectiva del sector también la revela el estudio ‘Demanda de seguros en Colombia 2018’ realizado por Fasecolda, que demostró que los seguros permanentes, es decir, aquellos que se renuevan por más de cinco años, se encuentran bien posicionados en el país, como es el caso de los seguros de vida que cuentan con un índice de renovación del 37,8% y mostrando que los colombianos lo ven como una inversión útil, lo que evidencia una mayor oportunidad en especial en ciudades principales para llegar con este tipo de productos.

Juana Llano, vicepresidenta de Seguros de Suramericana, comentó por su parte que para incrementar la penetración en la región, desde la perspectiva de la industria, “apreciamos desde Seguros SURA que el mayor reto es ser más relevantes y afines para las personas y las empresas, y esto también implica llegar a nuevos nichos con productos, soluciones y capacidades, tanto en el segmento de vida como en el de generales, que se ajusten a sus necesidades y expectativas, empleando los canales más adecuados. Desde la orilla de la demanda, es un reto común de la industria la necesidad de generar mayor educación y cultura del seguro en amplios segmentos de población, para que tengan conciencia de la necesidad de contar con protección ante riesgos que pueden afectar su bienestar y competitividad”.

Las perspectivas generales y cambios regulatorios

A su vez, Juan Miguel Mendieta, experto en finanzas personales de la Universidad de Chile, indicó que la proyección de la región en general se ve positiva con excepción de mercados que deberían avanzar lentamente como Venezuela o Argentina, “pero Colombia, Chile y Uruguay revelan un crecimiento en la penetración consistente, al igual que varios de Centroamérica y en esto también es clave que los grandes grupos aseguradores que operan en Latinoamérica diversifiquen su portafolio, entendiendo las necesidades de las nuevas generaciones y que, también, puedan progresar algunos avances en la regulación”.

Llano agregó que hay diversas variables que impulsan la dinámica de los segmentos de vida o generales en toda América Latina e “inciden aspectos externos como las variables macroeconómicas, el crecimiento particular de los sectores productivos, el comportamiento del poder adquisitivo en cada mercado, aspectos regulatorios locales y eventos de la naturaleza, entre otros. También hay que tener en cuenta que cada aseguradora, según su estrategia y prioridades, enfoca esfuerzos en algunas soluciones”.

En este punto, Swiss Re señala que la modernización de los regímenes de solvencia en la región forma parte de las reformas del sector que deben estar alineadas a los avances en la gestión de riesgos y la supervisión de grupos en los últimos años.

Tres países de América Latina ya han dado pasos importantes en la implementación de modelos económicos de capital basados en el riesgo: se estima que México, Brasil y Chile adoptarán marcos con un diseño similar al de Solvencia II de la Unión Europea en los próximos años.

En tanto, Colombia, Costa Rica y Perú están sentando las bases para una reforma reglamentaria integral, en simultáneo con la incorporación por partes de requisitos de capital de riesgo. El resto de los países todavía opera bajo regímenes que se asemejan al marco de Solvencia I de la Unión Europea.

Entre los principales avances se incluirían el ajuste de combinación de productos y negocios para optimizar el consumo de capital reglamentario, mayores fusiones y adquisiciones en la región e iniciativas destinadas a lograr ahorros de capital que puedan generar una mayor demanda de reaseguros. A pesar de que hay espacio para crecer, algunos de los principales riesgos tienen que ver “con la devaluación de algunas de las monedas de los principales países latinoamericanos ante la alta volatilidad de los mercados internacionales, así como una inflación acelerada o menores márgenes de crecimiento económico. Sin embargo, todo indica que la progresión seguirá siendo constante como ha ocurrido en los últimos años”, concluyó Mendieta.

Vea la noticia original aquí

[:pb]https://www.valoraanalitik.com – Esse dado está apoiado por um dos principais estudos do setor de seguros do mundo, realizado pelo Swiss Re Institute onde destaca que os prêmios de seguros globais continuaram aumentando em 2017, graças ao impulso de mercados emergentes, como países da América Latina e os países Asiáticos.

Já os prêmios de vida em mercados avançados como os EUA ou Europa Ocidental, mostram uma clara tendência de queda, enquanto que regiões como a América Latina ainda apresenta um grande potencial, lideradas por países como o Chile ou o Brasil que consolidaram o segmento de vida acima do seguro geral.

Jérôme Haegeli, economista-chefe do Swiss Re Group, comentou sobre o avanço do setor de seguros onde os mercados emergentes são projetados como seu principal suporte de crescimento diante da desaceleração das economias desenvolvidas que, “nas próximas décadas, mercados como Índia, Indonésia, Brasil, México, Chile, Paquistão, Nigéria ou Quênia podem ganhar mais importância. ”

Nesse sentido, o Chile com 4,9%, o Brasil com 4,1% e a Colômbia com 2,9% se consolidaram na região como os países com a maior participação do setor em relação ao PIB. No entanto, estão bem longe dos números de economias desenvolvidas como Coréia do Sul, Reino Unido ou Japão que atingem 11,6%, 9,6% e 8,6%, respectivamente.

Manuel Aguilera, diretor geral do serviço de estudo da Mapfre, ressaltou que algumas das principais razões para o setor ter crescido tão lentamente em comparação com outras economias, incluindo notáveis países emergentes como África do Sul, China ou Emirados Árabes Unidos, são problemas tais como as crises econômicas frequentes, desigualdade de renda, baixa cultura de poupança e desconfiança do setor financeiro que impactaram o setor de seguros.

No entanto, quando comparados a 2006, os prêmios regionais cresceram 1%, enquanto que em outros mercados desenvolvidos caíram, “revelando que o progresso está acontecendo lentamente, mas com segurança, e ainda há um grande potencial a ser explorado devido ao aumento progressivo da renda da população da região e uma conscientização cada vez mais importante das pessoas sobre a importância de usar alguns produtos da carteira de seguros em seus países”, disse Augusto Méndez, pesquisador da Associação Mexicana de Instituições de Seguros.

Em 2017, o setor latino-americano registrou um volume total de prêmios próximo a US$ 159.217 bilhões, 8,6% a mais que no ano anterior, segundo dados da Mapfre. Nesse sentido, os números do segmento vida destacam-se com um aumento de 9%, enquanto os gerais mostram crescimento de 8,2%, dentre os quais o seguro automóvel é o mais importante, com 19,2% do total de prêmios, seguidos pelo seguro de saúde com 10,5%.

A boa perspectiva do setor também é revelada pelo estudo ‘Demanda de seguros na Colômbia 2018’, realizado pela Fasecolda, que mostrou que os seguros permanentes, ou seja, aqueles que são renovados por mais de cinco anos, estão bem posicionados no país, como é o caso dos seguros de vida com uma taxa de renovação de 37,8% mostrando que os colombianos o veem como um investimento útil, o que mostra uma maior oportunidade, especialmente nas grandes cidades para esse tipo de produtos.

Juana Llano, vice-presidente de seguros da Suramericana, comentou, por outro lado, que para aumentar a penetração na região, na perspectiva da indústria, “a Seguros SURA acredita que o maior desafio é ser mais relevante e relacionado para pessoas e empresas, e isso também implica alcançar novos nichos com produtos, soluções e recursos, tanto no segmento de vida quanto no geral, que atendem às suas necessidades e expectativas, usando os canais mais adequados. Do ponto de vista da demanda, é um desafio comum da indústria a necessidade de gerar mais educação e cultura de seguros em grandes segmentos da população, para que eles tenham consciência da necessidade de proteção contra riscos que possam afetar seu bem-estar e competitividade.»

Perspectivas gerais e mudanças regulatórias

Por sua vez, Juan Miguel Mendieta, especialista em finanças pessoais da Universidade do Chile, indicou que a projeção da região em geral parece positiva, com exceção de mercados que devem se movimentar lentamente como a Venezuela ou Argentina, “mas a Colômbia, Chile e Uruguai revelam um crescimento consistente na penetração, assim como vários na América Central, e também é fundamental que os grandes grupos seguradores que operam na América Latina diversifiquem seu portfólio, entendam as necessidades das novas gerações e que também possam fazer progressos nos regulamentos».

Llano acrescentou que existem várias variáveis que impulsionam a dinâmica da vida ou segmentos gerais em toda a América Latina e “influenciam aspectos externos, como variáveis macroeconômicas, o crescimento particular dos setores produtivos, o comportamento do poder de compra em cada mercado, aspectos regulatórios, eventos locais e da natureza, entre outros. Também devemos ter em mente que cada seguradora, de acordo com sua estratégia e prioridades, concentra esforços em algumas soluções”.

Nesse ponto, a Swiss Re destaca que a modernização dos regimes de solvência na região faz parte das reformas setoriais que devem estar alinhadas com os avanços na gestão de riscos e na supervisão de grupos nos últimos anos.

Três países latino-americanos já deram passos importantes na implementação de modelos econômicos de capital com base no risco: estima-se que o México, o Brasil e o Chile adotem estruturas com um desenho semelhante ao Solvência II da União Europeia nos próximos anos.

Enquanto isso, a Colômbia, Costa Rica e Peru estão preparando as bases para uma ampla reforma regulatória, simultaneamente com a incorporação de requisitos de capital de risco pelas partes. O resto dos países ainda opera sob regimes que se assemelham ao quadro de Solvência I da União Europeia.

Entre os principais avanços, estaria o ajuste da combinação de produtos e negócios para otimizar o consumo de capital regulatório, maiores fusões e aquisições na região e iniciativas voltadas para a economia de capital que poderia gerar uma maior demanda por resseguro. Embora exista espaço para crescer, alguns dos principais riscos têm a ver com “a desvalorização de algumas das moedas dos principais países latino-americanos devido à alta volatilidade dos mercados internacionais, bem como inflação acelerada ou menores margens de crescimento econômico. No entanto, tudo indica que a progressão permanecerá constante, como aconteceu nos últimos anos”, concluiu Mendieta.

Veja a notícia original aqui

[:]